NVDA 23Q2 財報 - 市場瘋狂追逐下,NVIDIA 成為 AI 產業印鈔機 | 科技巨頭解碼#189

- 文內如有投資理財相關經驗、知識、資訊等內容,皆為創作者個人分享行為。

- 有價證券、指數與衍生性商品之數據資料,僅供輔助說明之用,不代表創作者投資決策之推介及建議。

- 閱讀同時,請審慎思考自身條件及自我決策,並應有為決策負責之事前認知。

- 方格子希望您能從這些分享內容汲取投資養份,養成獨立思考的能力、判斷、行動,成就最適合您的投資理財模式。

在今年風起雲湧的 AI 浪潮之下,站在浪潮風口最前端的,自然就是晶片巨頭NVIDIA 了。在今年第一季繳出了相當亮眼成績單之後,NVIDIA 給出了讓外界的下巴都掉下來了超強第二季指引,當時就已經讓市場頗為震撼。而就在八月底,NVIDIA 正式公布了他們在今年第二季的財報 (時間跨度為 2023 5-7 月,NVIDIA 公司內部財務年度為 2024 第二季),成績單居然還有過之而無不及。究竟,在目前的 AI 巨浪中,NVIDIA 能夠有多大的收割?長線的前景又是如何?就讓本期的科技巨頭解碼來深入分析。

NVIDIA 推出 L40S 搶攻傳統伺服器的 AI 運算需求

(以下為洗腦機器人 NFT 廣告區,廣告內容不代表科技巨頭解碼之立場)

想深入挖掘哈利波特、魔戒、冰與火之歌等精彩故事的細節,或是了解更多希臘、北歐等各國的史詩神話嗎?聽阿秋說故事,重新燃起你對於奇幻世界的熱情。每周四晚上在 YouTube 或是 Podcast 上皆可收聽最新的內容!

奇幻圖書館 YouTube頻道 - https://bit.ly/45SWZqM

(以上為洗腦機器人 NFT 廣告區,廣告內容不代表科技巨頭解碼之立場)

營收與獲利

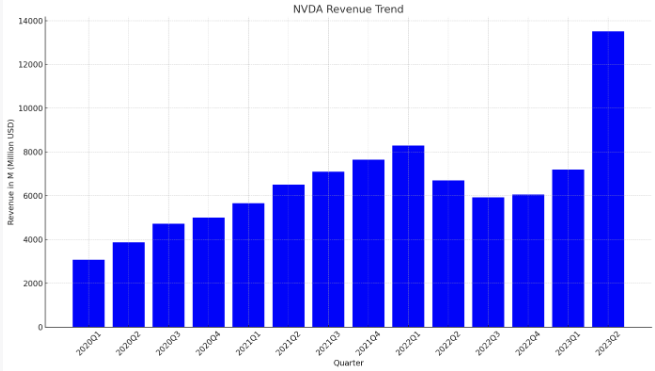

在今年第二季,NVIDIA 的營收暴漲到 135.07 億美元,大幅超越原本指引的 110 億美元,對比去年同期,成長了 101.5%,不只終止了連續三季的營收衰退,更是一口氣變成超強的正成長。而因為產品的供不應求,也讓毛利率來到歷史高檔,本季NVIDIA 的毛利率達到 70.1%,不只優於去年同期,甚至也大幅勝過疫情期間的高檔 65.5%,這是一個非常強勁的營運數字。

NVIDIA 營收本季爆發性成長

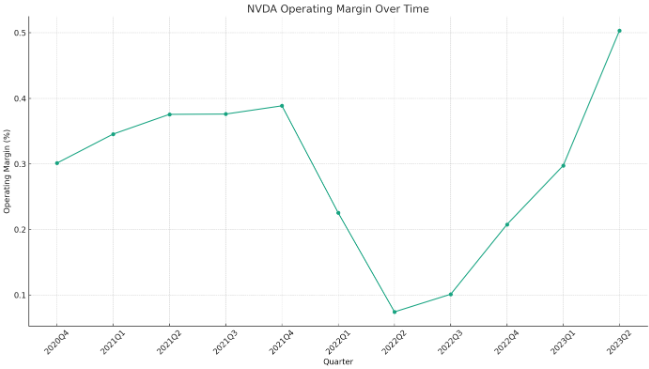

在營業利益方面,本季NVIDIA 的營業利益來到了 68 億美元,年成長率高達 1262.7%,比起去年同期,進步了超過 12 倍。這也讓 NVIDIA 的營業利益率,來到了 50.3% 的驚人高點。當然,去年此時,NVIDIA 正在打消他們的顯卡庫存,所以讓比較基期偏低。但就算跟已經消化完庫存的今年第一季相比,營業利益也是成長了 217.8%,實在是非常好的成績單。

在淨利方面,本季NVIDIA 的淨利來到了 61.88 億美元,年成長率達到 843.3%。每股的Diluted EPS 則是來到 2.48 美元。

整體而言,NVIDIA 本季財報數字的好,是無庸置疑的。即使外界預期已經很高,但NVIDIA 交出的成績單,卻還要更好。在營收大幅增加的同時,NVIDIA 的營業費用卻只有小幅增加,這讓NVIDIA 得到了一個足以與軟體產業媲美的毛利率與營業利益率。

NVIDIA 營業利益率高過挖礦極盛期

關鍵數據

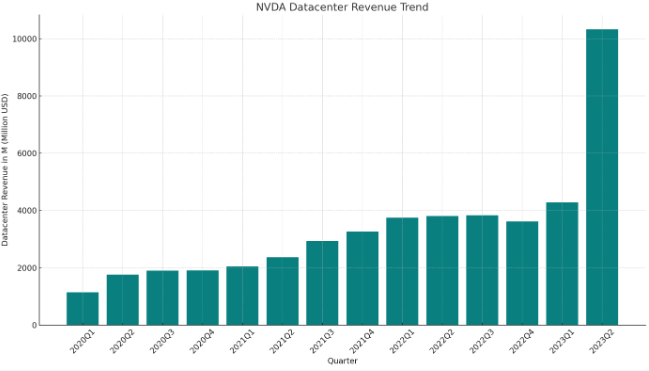

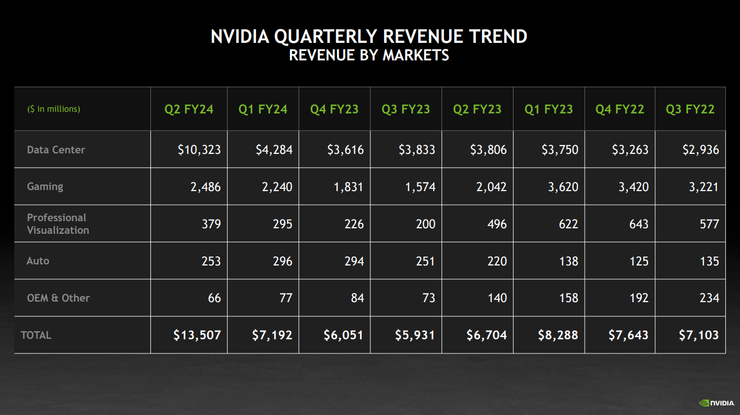

在 NVIDIA 的四大產品線中,資料中心業務的營收來到了 103.23 億美元,對比去年同期成長了 171.23%,在過去三年期間,這個業務的規模已經翻為原本的六倍大,可以說是NVIDIA 最強大的產品線。

資料中心營收直接翻了超過一倍

在遊戲顯卡業務部份,本季營收來到了 24.86 億美元,對比去年同期成長了 21.74%,也終止了連續四個季度的衰退。

在專業視覺產品業務部分,本季營收仍為衰退,達到了 3.79 億美元,年衰退了 23.59%。但值得注意的是,如果我們看季度QoQ 的部分,此業務也是連續三季出現增長。估計到了下一季,本業務會從衰退一口氣轉為超過 100% 的鄭增長。

NVIDIA 本季唯一較差的表現,來自於汽車業務,本季 NVIDIA 此業務的營收來到了 2.53 億美元,雖然對比去年同期仍然成長了 15%,但對比前一季,則是出現了衰退。這是 NVIDIA 汽車業務在連續五季QoQ 增長後,首次出現的季度衰退。

NVIDIA 各產品線營收數字

未來展望

對於今年第三季,NVIDIA 預期營收會達到 160 億美元,毛利率則是會達到 71.5%。營業費用預計會達到 29.5 億美元。

分析師電話會議重點

- 資料中心業務巨幅的成長,動力來自於大型公有雲業者與大型消費者向網路公司對於 HGX 平台的需求。

- 網路產品的營收對比前一年也將近翻倍,主力成長來自於 InfiniBand 產品線的需求。

- NVIDIA 期待未來一年,每一季的供給都會提升。

- 美國是資料中心業務成長最強勁的市場,中國的需求則是占比 20% - 25% 的歷史常態數值。

- NVIDIA 目前認為不會有額外對於中國的出口禁令,如果真的發生,會對NVIDIA 的財報結果有重大影響。

- NVIDIA 認為如果對於中國的出口限制長期維持,會對於美國公司在全世界最大的市場之一造成競爭劣勢。

- H100 的雲服務,目前已經在AWS、Azure 以及一些其他的雲服務業者上推出。

- NVIDIA 推出以 L40S GPU 加上 BlueField-3 DPU 的標準機架型伺服器以供企業 AI 需求使用 – 他們稱之為 NVIDIA AI enterprise ready server。

- GH200 超級晶片預計在第三季就會正式交付給 OEM 廠商。

- 第二代GH200 晶片預計會在 2024 第二季出貨。

- DGX GH200 伺服器預計在年底出貨,首要供給給Google Cloud、Meta,以及微軟。

- 遊戲顯卡營收的成長,主力來自於RTX40 系列顯卡的銷售,消費者的需求相當穩健。NVIDIA 認為全球的需求已經從去年的衰退後正式回復到成長。

- 桌上型顯卡的成長,來自於中階卡 RTX4060 的市場成功。

- 汽車業務的季度衰退,主因是來自於中國的汽車需求的減弱。

- 由於伺服器產品包括了相當比例的軟體成分與複雜度,所以毛利率較高。

- NVIDIA 董事會批准了 250 億美元的股票回購計畫。

- NVIDIA 認為其 AI 產品線的需求,到明年都很明確。未來數季NVIDIA 會持續增加生產數量。

- 黃仁勳認為對於加速運算與生成式 AI 的需求,是長期性的,並不是一個短期的商機而已。他也再次強調,運算需求正在從通用用算轉換到加速運算上,而這是NVIDIA 業務長期最強大的動力。

- HGX 伺服器是 NVIDIA AI 運算銷售中最主要的產品。

- L40S 的主要應用,是微調已經預訓練好的大型模型。

- 大型公有雲業者,占了 NVIDIA Q2 資料中心營收超過 50%。

- NVIDIA 認為,對於要建置大型GPU 運算能量的客戶,InfiniBand 會是網路解決方案的唯一選擇。

- NVIDIA 認為他們的 DGX Cloud 起步得非常順利。

- NVIDIA 的軟體業務目前年營收在數億美元的規模。

針對於 NVIDIA 2023 第二季的財報,Miula 的看法如下–

- NVIDIA 本季的大爆發,主因當然是來自於資料中心端,關於 AI 運算的需求。從無論是最新世代的 H100,或者是前一個世代的 A100 都供不應求來看,NVIDIA 是本波生成式 AI 浪潮下目前最主要的獲益者。

- 目前 AI 的需求非常強勁,而NVIDIA 幾乎是在硬體方面唯一的選擇,這也讓NVIDIA 在市場上有極強大的議價能力,結果就是歷史高檔的毛利率。

- NVIDIA 給出的第三季營收指引高達 160 億美元,遠高於市場預期,也比第二季高出了 18%。這完全符合在之前 CEO 黃仁勳所說,NVIDIA 在下半年鞏固了更高的產能– 包括了台積電先進製程、COWOS 封裝、以及供應鏈組裝伺服器準系統的能力。

- 針對於第四季的營收,我認為達到 190 億美元以上應該是個合理的推測。

- L40S 產品線的推出,我認為會有一定程度的市場性。對於企業來說,客製化模型幾乎是下一個階段最重要的需求,而企業有兩種做法,第一種是在雲端上佈署,第二種是在自己的硬體與機房上來做。L40S會是第二種作法很好的選擇,這些客製化模型的優化,其實並不需要用到H100 等級的顯卡與機器。

- 除了 AI 運算 GPU 以外,NVIDIA 的資料傳輸相關業務,也非常受惠於 AI 浪潮,包括了 InfiniBand、Spectrum、以及 BlueField DPU。這些技術讓NVIDIA 不只是一個 GPU 顯示卡晶片供應商,而是一個整體解決架構方案的提供者,這也是為何NVIDIA 目前能夠有如此高毛利的另一個原因。

- 不過,雖然NVIDIA 說他們的 AI 需求到明年都非常清晰,但市場上目前開始擔憂的過度採購Overbooking,我認為也的確有在發生。這很可能會在未來某個時間點,成為NVIDIA AI 業務的逆風。我估計兩年內勢必會發生一波的 AI 需求修正。

- 即使如此,如果我們把眼光放在更長線,這也只是 AI 成長期的一個中途修正而已,並不影響長線大趨勢。目前在短期兩年內,NVIDIA 沒有明顯足以威脅到他們成長的競爭對手。

- DGX Cloud 目前正在各大公有雲業者陸續推出中,這會是 NVIDIA 長線的重要策略。

- NVIDIA 的顯卡業務,很顯然已經走過了挖礦需求崩盤的黑暗期,重新回到成長期。目前看來,電腦等3C 產品的需求已經開始從谷底慢慢回溫。另外,考慮到未來一部分分散式的 AI 運算,會有不少人以消費級 GPU 來滿足需求,遊戲顯卡業務其實也相當程度受到 AI 浪潮的推動。

- NVIDIA 的汽車業務,目前因為中國新能源車的需求放緩,也受到了波及。在短期內,除非中國車市出現變化,否則NVIDIA 的汽車業務很難繳出前幾季那樣的亮眼表現。但長線來看,NVIDIA 汽車業務仍然有非常好的市場想像空間– 他們的系統可能是少數有機會跟特斯拉競爭的,而我想不出傳統車廠有什麼能力不使用NVIDIA 的解決方案。

- 由於 AI 搶奪了所有眼光,這讓本季 NVIDIA 較少談論他們其他具備高潛力的業務 – 包括了 Omniverse 元宇宙技術平台、Isaac 機器人平台等。不過這些業務的潛力,同樣不容忽視。

結論

整體而言,NVIDIA 本季的財報,以及下一季的指引都非常強,沒有什麼好挑剔的。展望未來,即使一兩年內,有可能出現 AI 的短暫需求泡沫,但那只會是暫時性的,長線 AI 的需求絕對是很真實的。我覺得真正該關注的焦點或許是 - NVIDIA 目前所賺取的超額利潤,絕對會吸引競爭者加碼投入研發出有能力競爭的產品,而這些競品到底何時能夠成熟呢?This is “The Question”。

本期科技巨頭解碼的商業思考

在 2000 年初期,當時有非常多公司大量投資實體網路線路,包括海纜等的布建– 認為這些基礎建設會在未來的網路大浪中賺到大錢。後來的結果是網路泡沫爆炸,這些公司倒的倒收的收最後都把這些電纜便宜賣出。這在當年,看起來是個非常錯誤的投資。然而,後來這些便宜出售的網路線路,卻成了下一代網路公司 - 如 Google 等,興起的最佳環境。目前看起來,各大公有雲業者與企業瘋狂採購AI GPU,也很有可能在短期內成為個資產泡沫– 有了超多的算力供給,卻不見得有足夠的算力需求。然而,長遠來看,這也有很高的機率,成為一個新的時代的起點。當 AI 算力供給過剩最後變得超廉價時,自然而然什麼東西都可以亂丟進去試試看(反正很便宜),最後就有機會練出新的應用。崩裂的泡沫永遠是新一波成長的孕育沃土。