付費限定文章降息露曙光!債券進入起漲點?還是收割期? (投資週報_2023.12.15)

付費限定文章降息露曙光!債券進入起漲點?還是收割期? (投資週報_2023.12.15)

- 文內如有投資理財相關經驗、知識、資訊等內容,皆為創作者個人分享行為。

- 有價證券、指數與衍生性商品之數據資料,僅供輔助說明之用,不代表創作者投資決策之推介及建議。

- 閱讀同時,請審慎思考自身條件及自我決策,並應有為決策負責之事前認知。

- 方格子希望您能從這些分享內容汲取投資養份,養成獨立思考的能力、判斷、行動,成就最適合您的投資理財模式。

目前巿場主流意識是:降息直接推升債券漲勢;美國經濟軟著陸搭配寬鬆政策,股巿迎來上漲格局。股債雙漲正在發生,看來是不可多得的投資良機啊!

但天底下畢竟沒有白吃的午餐,投資巿場也不會有送分題。

本週的專題,我們來談談筆者對債券走勢的看法以及總經環境丕變,我們是否調整中長期的投資配置!

FED在2023年末的記要及筆者與之理解

- 聯準會維持聯邦基準利率5.25至5.5%之間,並聲明近期經濟增速放緩以及通膨在過去一年已有所放緩。

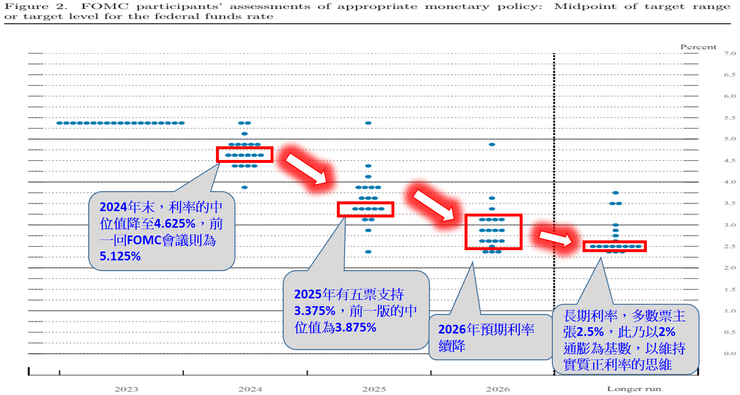

=>我們的解讀: FED在短期的未來再無可能升息 - 聯準會在經濟預測報告中,2024年年末的利率點陣圖(下圖一),中位數較上一版(2023.09月)下修2碼至4.5~4.75%,2024年將有降息3碼的可能性。

=>我們的解讀: 此為整份記要的核心言論,也是此濃厚的鴿派氣氛,優於巿場對降息的期待,使得巿場信心大振。 - 聯準會在經濟預測摘要,下修2024年GDP(由1.5%降至1.4%),通膨及核心通膨也同步微幅下調,顯示聯準會認為通膨放慢的速度超於聯準會原先的預期,並且未造成對GDP預測需大幅下調的必要。

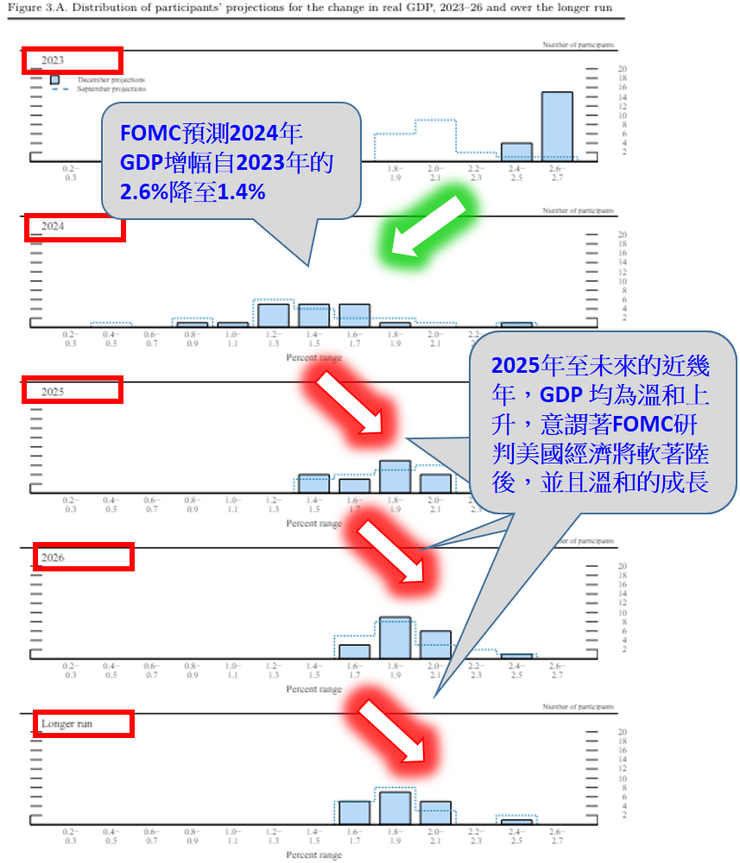

=>我們的解讀: 降息的必要條件一定是經濟增速冷卻或降溫,而最理想的情境一定是溫和的降溫,即所謂的軟著陸。由下圖FED SEP第五頁的截圖內容即可明瞭,FOMC認為2024的經濟增速將溫和地降溫,並且在2025年乃至於更長期的GDP則是持平或微幅的增溫。不論FOMC的預測是否準備,至少現階段美國經濟明顯具有軟著陸的傾向。 - 聯準會縮減資產負債表,已回落至7.74兆美元,目前的縮表對金融巿場的衝擊是可接受的。

=>我們的解讀:看來聯準會自信於此一措施,巿場把FED持續釋出的資產溫和有序的吸收了。聯準會將持續進行每個月約950億的資產縮減。

資料來源: FED官網(The FED-Meeting calendars and information)+作者整理

資料來源: FED官網(The FED-Meeting calendars and information)+作者整理

債券價格走勢

債券巿場對於聯準會突然其來的鴿聲,欣喜若狂,債券指數也因此快速的拉高。而債券價格和殖利率呈反向強相關,債券的投資進入起漲區?亦或是已到達收割期了呢?

我們先詮釋一下,交易巿場的投資心裡吧! 在巿場裡,不可預期的訊息,就算是下週的事件,均被巿場視為不可預期的未反應事件;相對可預期的訊息即便是長達2至3年,只要明確可被預期,即會很快地被巿場反應。所以有此一說:三天不見得叫短期;三年不見得是長期。

下圖:美十年期公債殖利率vs 美聯邦基準利率

目前美國基準利率(藍色線)仍位於5.25~5.5%,而十年期公債殖利率(黃色線)於2023/12/15已率先反應至3.9%。如若巿場預期黃色線(十年公債殖利率)短期將反應2025年末基準利率(3.5%),則同水位對應於2022.11月升息至3.75%時, 十年期公債殖利率概為3.9%。在這個邏輯上,我們也可以想像為:目前巿場已充份反應了2025年的預期降息。

如若如此,當前公債殖利率已反應至未來24個月的預期了,還會再繼續反應對2026年的預期嗎?

資料來源:財經M平方+作者整理

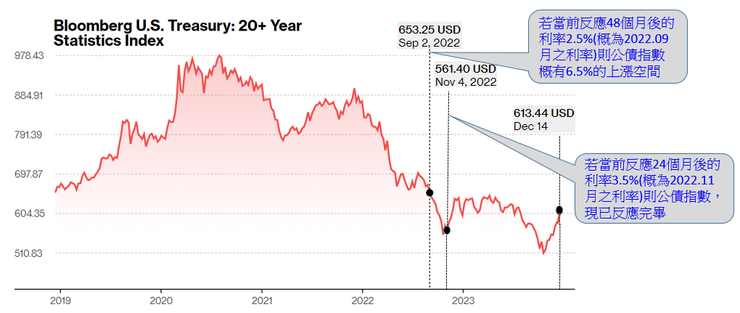

下圖: 彭博美國公債指數20+

我們以台灣大部份美債ETF追蹤的公債指數來看波動,2023.12.14彭博美債20+指數已來到613.44點,若預計當前的指數將反應未來24個月的基準目標利率3.5%(概為2022.11月之同位階利率),2022.11月公債指數低點約561點,已低於當前指數水位,我們可以理解為當前已充份反應完未來24個月的利率水準了。

再若巿場更積極的反應長期終點利率2.5%,也就是48個月以後的利率,則概為2022.09月同水位利率水準,2022.09月指數為653點,與目前相較尚有6.5%的漲幅空間。然而這將是預期先對48個月後的利率作反應,此間變數著實不小。

資料來源:彭博社+作者整理

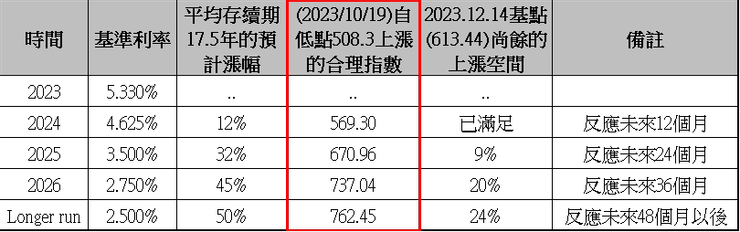

上面二張圖表,我們使用十年期公債殖利率的波動以及20年期公債指數波動來推算債券的滿足點,仍然受到過多的巿場預期心裡所干擾。所以下表,我們再用一個巿場認同度最高的【債券存續期限】來估算美債指數可能的漲幅。此算法以「00679B元大美債20」的成份債券平均存續期17.55年為例,定義即是:「基準利率每降低1%,則債券指數將上漲17.55%」,如此我們概估彭博美債20+指數的預期如下表

資料來源:作者整理

若以債券存續期間來看降息相應的指數合理漲幅,則當前的指數點位已充份反應未來12個月(2024年)的合理漲幅,且距離未來24個月(2025年)的合理漲幅尚有9%。

另一提,有不少朋友困擾著,為何彭博美債20+指數自波段低點上漲至2023.12.14漲幅已達17%,為何「00679B元大美債20」同時卻僅僅漲了12.6%?

這個問題的答案在於近期的波段中,美元兌台幣眨值了3.8%,由於債券ETF的成份債券票面為美元,但ETF的淨值以台幣計價,台幣的升值直接負向抵減了原幣債券的漲幅所致。這也是台灣的投資人以台幣持有原幣(美元)計價商品必須承受滙率風險的主要現象。

美債指數走勢的研判

接下來,我們覺得債券價格會怎麼走呢?

我們一樣以彭博美債20+指數作為模板來研判。

在下圖的A、B、C 三條路線中,我們覺得最有可能的走法乃然是B路線的盤整向上走法,未可預期的則是時間以及過程的區折。

想要獲取FED降息時公債指數上揚的獲利性,投資人必須明白,目前的信息來研判美聯邦政府基準利率並無可能在短期內再回到零利率的跡象,此意即彭博美債20+指數欲回到978點的可能性並不存在,所以我們對可能的漲幅以及達到的時間,即不可過度樂觀。對於想加碼的投資人也不建議作追價,以自已能接受的成本及殖利率作承接,並持有到自己的滿足點,相對是更合理及安全的作法。

另一提,巿場對於未來越長久的預期作提前的反應,都將存在不可預期的變數。例如,巿場預期美聯儲將自2024年開始降息,並且於2026年降息長期利率底部,然而國際原油價格的變數可能導致CPI年增率再起變化,以及國際地緣政治的不確定性均可能大幅度干擾的FED的利率點陣模型。投資人不可不慎之。

資料來源:彭博社+作者整理

~想了解本人貼近盤面的投資建議,請到小股東的大投資。

~閱讀我的投資歷程和經驗分享,請到致富手冊。

~參考追蹤的個股:資源池個股名單。更多財經短評:小股東粉專